Sa, 24.02.2019 - 02:38 — Inge Schuster

![]() Im letzten Jahrzehnt hat ein Paradigmenwechsel stattgefunden: der Pharmasektor hat sich von Produkten mit relativ niedriger Gewinnspanne aber riesigem Markt auf den Weg zu personalisierten Therapien - also kleiner Markt und enorm hoher Preis - begeben und einige Durchbrüche in der Behandlung von Subtypen von Krankheiten und sogenannten seltenen Krankheiten erreicht (die dann allerdings extrem teuer sein konnten).

Im letzten Jahrzehnt hat ein Paradigmenwechsel stattgefunden: der Pharmasektor hat sich von Produkten mit relativ niedriger Gewinnspanne aber riesigem Markt auf den Weg zu personalisierten Therapien - also kleiner Markt und enorm hoher Preis - begeben und einige Durchbrüche in der Behandlung von Subtypen von Krankheiten und sogenannten seltenen Krankheiten erreicht (die dann allerdings extrem teuer sein konnten).

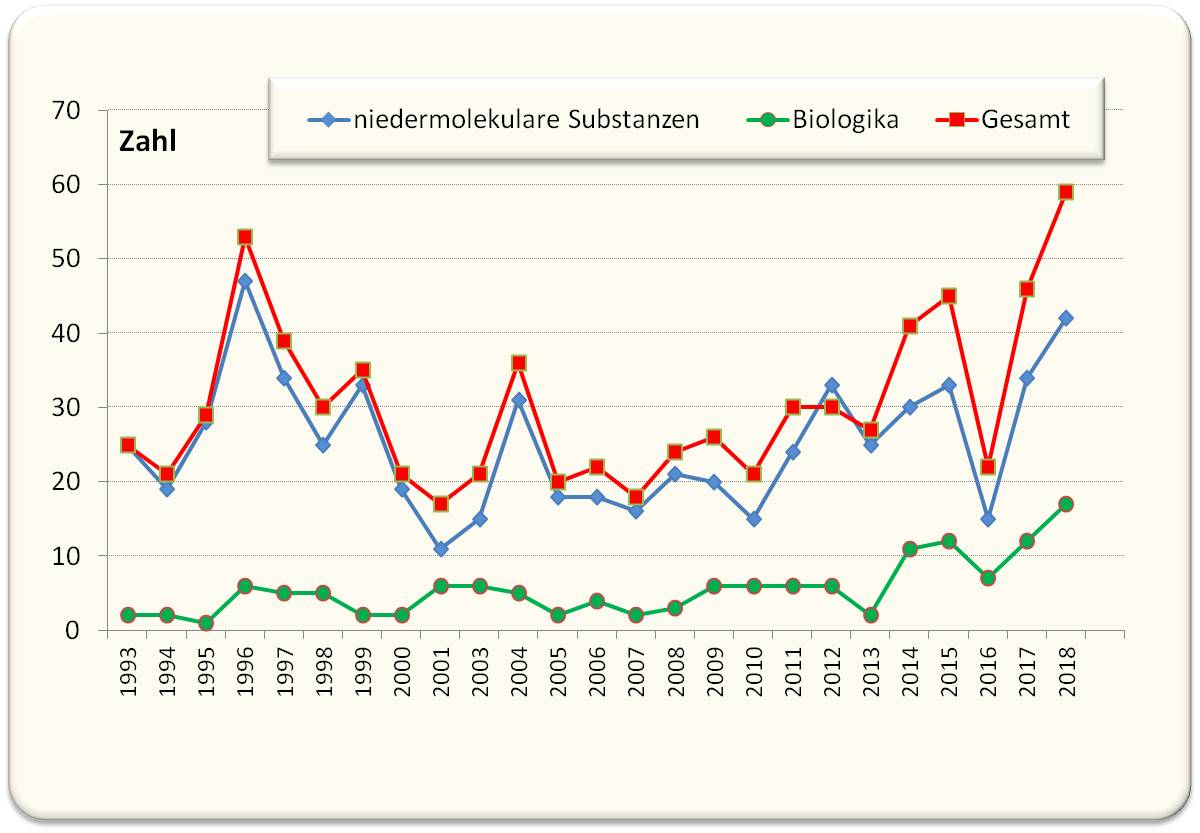

Eine Jubelmeldung im Jänner 2019: Die alles dominierende US-amerikanische Behörde FDA - zuständig für die Überwachung von Lebensmitteln (Food) und Zulassung neuer Arzneimittel (and Drugs)- hat 2018 die seit langem höchste Zahl an neuen Arzneimitteln zugelassen (1). Nach einer von 2000 bis 2010 dauernden Flaute waren ab dann die Zulassungen gestiegen und haben 2018 mit insgesamt 59 neuen Medikamenten ein Allzeithoch erlebt. Abbildung 1. An der Spitze der Indikationen stand mit 26 % die Onkologie. Wie auch in den letzten Jahren waren bereits rund ein Drittel der neuen Arzneimittel Biologika, d.i. mittels biotechnologischer/gentechnischer Methoden hergestellte Proteine (zumeist Antikörper) oder Nukleinsäuren.

Abbildung 1. Nach einem jahrelangen Einbruch hat In den letzten Jahren die Zahl der neuzugelassenen Arzneimittel wiederzugenommen; bereits ein Drittel davon sind Biologika. (Daten aus Nature Drug Discovery, https://www.nature.com/articles/d41573-019-00004-z.(1) Analysiert man die Neuzulassungen im Detail, so zeigt sich, dass sich gegenüber der Vergangenheit Grundlegendes verändert hat:

Abbildung 1. Nach einem jahrelangen Einbruch hat In den letzten Jahren die Zahl der neuzugelassenen Arzneimittel wiederzugenommen; bereits ein Drittel davon sind Biologika. (Daten aus Nature Drug Discovery, https://www.nature.com/articles/d41573-019-00004-z.(1) Analysiert man die Neuzulassungen im Detail, so zeigt sich, dass sich gegenüber der Vergangenheit Grundlegendes verändert hat:

- Der Großteil der Neuzulassungen - 58 % - widmet sich nun sogenannten "orphan diseases". Es sind dies seltene Krankheiten, die bezüglich ihrer Schwere und Inzidenz in einzelnen Ländern unterschiedlich definiert werden; in der EU sind davon weniger als 1 von 2000 Patienten betroffen, in den USA weniger als 1: 1500.

- Bei nur rund 20 % der Neuzulassungen erwartet man, dass sie sich zu sogenannten Blockbustern entwickeln werden, d.i . Umsätze von mindestens 1 Milliarde US-Dollar im Jahr erzielen werden.

- Neue Player sind ins Spiel gekommen: Der Anteil der von Big Pharma - den Top 20 Pharmakonzernen - erzielten Zulassungen ist von rund 70 % in den Jahren 2010 - 2014 auf nun rund 37 % gesunken.

Die Zeit von "Eine Pille für alle" scheint vorbei zu sein…

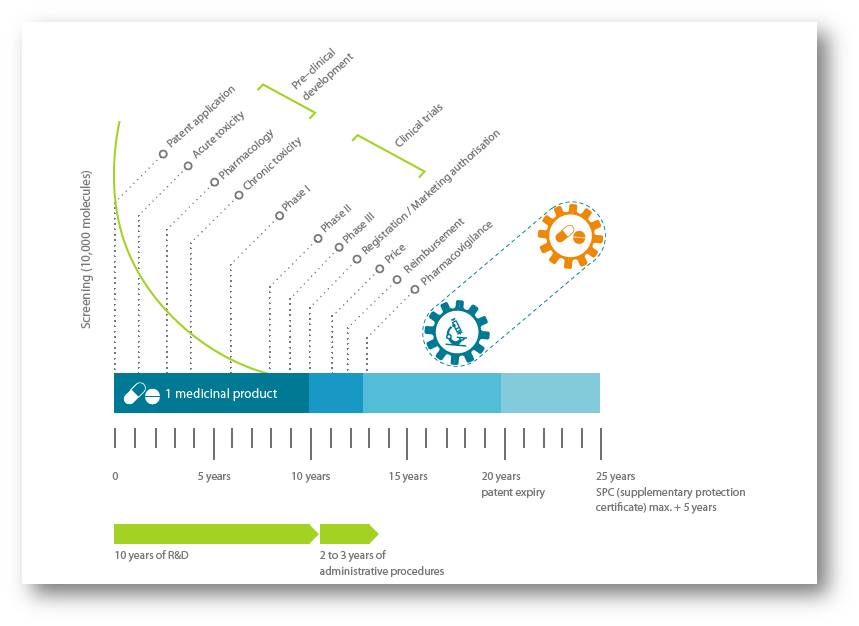

Noch bis vor wenigen Jahren war die Größe des voraussichtlichen Markts dafür ausschlaggebend ob ein neuer Wirkstoff entwickelt oder fallengelassen wurde. Schließlich sollten zumindest die Kosten der Forschung und Entwicklung (F&E) eines neuen Arzneimittels wieder herein gespielt werden. Vor allem infolge immer rigoroserer Auflagen in den Phasen der klinischen Prüfung waren diese Kosten in den letzten Jahrzehnten enorm gestiegen - von im Mittel 413 Mio US $ im Zeitraum 1985 - 1995 auf 2,5 Mrd US $ in den Jahren 2006 - 2015 (2). Dies führte auch zu einer Entwicklungsdauer, die nun bis zur Zulassung rund 13 Jahren dauert, sodass bei einem Patentschutz von 20 Jahren rund 7 Jahre bleiben, in denen ein neues Medikament am Markt Alleinstellung hat, bevor dann billige Generika in Konkurrenz treten. Abbildung 2.

Abbildung 2 – 2. Der lange Weg der Forschung & Entwicklung (R&D) eines neuen chemisch-synthetischen Arzneimittels (NCE; new chemical entity) oder biologischen Arzneimittels (nbe; new biological entity. (Bild: https://efpia.eu/media/361960/efpia-pharmafigures2018_v07-hq.pdf ; cc-by-nc.)

Abbildung 2 – 2. Der lange Weg der Forschung & Entwicklung (R&D) eines neuen chemisch-synthetischen Arzneimittels (NCE; new chemical entity) oder biologischen Arzneimittels (nbe; new biological entity. (Bild: https://efpia.eu/media/361960/efpia-pharmafigures2018_v07-hq.pdf ; cc-by-nc.)

Blockbuster für den Einsatz bei chronischen Erkrankungen…

In Hinblick auf einen möglichst großen Markt konzentrierte man sich daher auf chronische Erkrankungen, von denen Millionen Menschen betroffen sind - Herz-Kreislauferkrankungen, Diabetes, Arthritis, etc. Synthetisch hergestellte Substanzen (kleine Moleküle - NCEs) für derartige Indikationen können bei relativ billigen Abgabepreisen dennoch Milliarden Umsätze erzielen - Blockbuster werden - und damit die enorm hohen Kosten ihrer Entwicklung in kurzer Zeit herein spielen (und auch für die anderen weniger erfolgreichen neuen Arzneimittel aufkommen: nur 2 von 10 neue Medikamente erzielen Gewinne, welche die Gestehungskosten decken).

…und die Patentklippe ("patent cliff"),…

Ab 2012 begannen die Patente auf zahlreiche der in den 1990er Jahren eingeführten niedermolekularen Blockbuster auszulaufen und die Umsätze brachen abrupt ein. Die Pharmazeutische Industrie stand vor einer neuen Herausforderung - der Patentklippe:

Jahrelang hatte der Cholesterinsenker Lipitor von Pfizer mit jährlichen Umsätzen bis über 12 Milliarden US Dollar den Rekord unter den Blockbustern gehalten, wurde quer durch die gesamte Weltbevölkerung verschrieben. Mit dem Auslaufen des Patents (2011 - 2012) und dem Umstieg auf billige Generika, brach der Umsatz auf nun knapp 2 Milliarden US Dollar ein. Große Verluste für Pfizer bedeuten auch das Auslaufen anderer Patente, u.a. auf das gegen Neuropathien und Muskelschmerzen angewandte Lyrica (Umsatz 2018: 5 Mrd US $) und Viagra (Umsatz 2016: > 1,5 Mrd US $). Auch andere Konzerne erlitten beträchtliche Verluste. Um nur einige Blockbuster zu nennen, die heute bereits weitestgehend durch Generika ersetzt sind: Plavix (Bristol-Myers-Sqibb), Diovan (Novartis), Singulair (MSD), Zyprexa (Lilly).

…die bei Biologika weniger dramatische Folgen haben dürfte

Zu einem Auslaufen der Patente kommt es auch bei einer Reihe von Biologika, die besonders teuer sind und - bei diversen Krebserkrankungen und/oder Autoimmunerkrankungen angewandt - einen großen Markt bespielen. Insbesondere der Pharmariese Roche ist mit seinen Antikörpern Rituxan, Herceptin und Avastin davon betroffen, die zusammengenommen mit rund 20 Mrd US $ etwa 40 % des jährlichen Umsatzes von Roche ausmachen. Auch das umsatzstärkste biotechnologisch hergestellte Medikament Humira (von Abbvie), mit derzeit rund 19 Mrd US $ im Jahr, hat in der EU bereits 2018 den Patentschutz verloren.

Das Problem einer Konkurrenz durch billige Nachfolgeprodukte ist bei Biologika derzeit allerdings wesentlich geringer als bei den niedermolekularen Substanzen. Versuchen andere Hersteller solche komplexen Biomoleküle zu kopieren, so erfordert dies eine ziemlich lange (durchschnittlich 6 Jahre dauernde)und dementsprechend kostspielige Forschungs- und Entwicklungsarbeit, die sich dann, verglichen mit dem Original, in einem nur wenig niedrigeren Preis niederschlägt und zudem kaum zu identen Produkten - Generika - sondern zu sogenannten Biosimilars führt. Diese können gegenüber dem Original veränderte Wirksamkeiten/Nebenwirkungen aufweisen, sodass nach wie vor die originalen Brands bevorzugt werden und die zu erwartenden Umsatzeinbußen wesentlich niedriger ausfallen. Prognosen für das oben erwähnte Humira rechnen mit einem Umsatzverlust von nur etwa 20 % im Jahr 2022 [3].

Ein Umdenken in den Führungsetagen von Big Pharma

Insgesamt betrachtet betrifft das Auslaufen von Patenten im Zeitraum 2012 - 2020 Arzneimittel mit jährlichen Umsätzen von rund 280 Mrd US $, davon rund 31 Mrd. allein im Jahr 2018 (Schätzungen von EvaluatePharma (4)). Zweifellos schafft dies hervorragende Voraussetzungen für Firmen, die Generika herstellen.

Für Big Pharma hat dies über mehrere Jahre hinweg aber sinkende Umsätze und parallel dazu fallende Aktienkurse bedeutet. Dazu ließen schwache "pipelines" (d.i. Substanzen in präklinischer und klinischer Entwicklung) kaum gesteigerte Hoffnung auf Blockbuster der alten Art - gegen chronische Krankheiten mit großem Marktpotential -aufkommen; die "low-hanging fruits" waren offensichtlich bereits gepflückt worden.

Kleiner Markt - hochpreisige Arzneimittel

Ein Umdenken setzte ein, als einige Unternehmen mit hochwirksamen Arzneimitteln Durchbrüche bei seltenen Krankheiten mit vordem geringen Überlebenschancen erreichten und sehr hohe Preise für die Therapien ansetzten.

Dies war beispielsweise der Fall bei dem von Novartis entwickelten Glivec, das spezifisch bei chronisch myeloischer Leukämie wirkt und lebenslang genommen werden muss. Bei jährlichen Kosten in Europa von rund 40 000 € (in den US rund doppelt so viel) bescherte dies Novartis - trotz des kleinen Marktes - über Jahre Umsätze von über 4 Mrd US $ (bis 2016 das Patent auslief).

Vor allem war der Erfolg des US-Pharmaunternehmens Gilead beeindruckend, das 2013 mit Solvadi erstmals ein (niedermolekulares) Medikament auf den Markt brachte, das bis zu 95 % der an Hepatitis C Erkrankten heilen konnte. Die Nachfrage war enorm und die anfänglich sehr hohen Preise (84 000 US $) für die 12 Wochen dauernde Therapie ließen den weltweiten Umsatz im Jahr 2014 bereits auf über 10 Mrd US $ hochschnellen. Verhandlungen mit dem Hersteller und auch beginnende Konkurrenz haben die Behandlungskosten (in der EU nun rund 30 000 €) und damit den Umsatz deutlich reduziert.

Für die Indikation Mukoviszidose - eine seltene Erkrankung (einige Hundert Fälle in Österreich) hat die US-Firma Vertex Symdeko auf den Markt gebracht. Anders als bei Solvadi bringt die Behandlung mit Symdeko Besserung aber keine Heilung und muss daher lebenslang fortgesetzt werden. Bei aktuellen monatlichen Kosten von 13 000 US $ kann Vertex mit jährlichen Umsätzen von mehreren Mrd. US $ rechnen.

Extrem teuer sind auch erfolgsversprechende neue Entwicklungen in der Tumortherapie, die das körpereigene Immunsystem so aufrüsten, dass es bestimmte Tumorzellen erkennen und zerstören kann. Sogenannte Checkpoint-Inhibitoren wie das bei metastasierendem Melanom und fortgeschrittenen nicht-kleinzelligen Lungenkarzinom angewandte Nivolumab ("Opdivo", Bristol Myers Squibb) oder das für diese und weitere onkolologische Indikationen zugelassene Pembrolizumab ("Keytruda", Merck) haben im Jahr ihrer Einführung (2014) über 100 000 US $ pro Behandlungszyklus gekostet. Umsätze von 3,8 Mrd $ (Keytruda) und 5,7 Mrd US $ (Opdivo) werden laut Prognosen auf 12, 7 und 11,2 Mrd US $ im Jahr 2022 ansteigen.

Aus heutiger Sicht noch kostspieliger gestaltet sich die CAR T-Zelltherapie - eine auf jeden Patienten persönlich zugeschnittene Tumortherapie, in der die Immunzellen jedes einzelnen Patienten entnommen, spezifisch für seine Krebszellen scharf gemacht und dann wieder in den Patienten infundiert werden. Für die 2017 und 2018 zugelassenen CAR-Konstrukte KymriahTM gegen akute lymphatische Leukämie bei Jugendlichen (Novartis) und Yescarta R gegen Lymphome Erwachsener(Gilead) ergeben sich Behandlungskosten von 300 000 bis über 400 000 US $ pro Zyklus.

Strukturwandel im Pharmasektor

Im letzten Jahrzehnt hat ein Paradigmenwechsel stattgefunden: der Pharmasektor hat sich von Arzneimitteln mit relativ niedriger Gewinnspanne aber riesigem Markt auf den Weg zu personalisierten Therapien begeben und einige Durchbrüche in der Behandlung von Subtypen von Krankheiten und sogenannten seltenen Krankheiten erreicht (die dann allerdings extrem teuer sein konnten). Dementsprechend setzen sich die aktuellen Pipelines nun zusammen: sie enthalten mehr und mehr Produkte - niedermolekulare Verbindungen wie auch Biologika -, die gegen spezifische Subtypen von Erkrankungen und gegen bestimmte seltene Krankheiten Wirkung versprechen. (Nach wie vor erreichen aber nur die wenigsten der am Ende der präklinischen Entwicklung verbliebenen Hoffnungsträger die Marktzulassung ).Vor allem in der Onkologie sind Biologika zu wesentlichen Umsatzträgern geworden; Gentherapie und Zelltherapien stehen im Fokus vieler Konzerne.

Dass bei seltenen Erkrankungen, bei personalisierter Therapie viel weniger Patienten rekrutiert werden können und müssen, um den klinischen Erfolg eines Arzneimittels zu demonstrieren, dass solcherart gefundene Therapeutika wesentlich weniger aggressives Marketing benötigen um wirtschaftlich erfolgreich zu sein, führt zu einem Umbau altgewohnter Strukturen. Big Pharma ist also im Umbruch: weg von alten, weniger erfolgversprechenden Sparten und hin zu neuen, medizinisch herausfordernden (und voraussichtlich lukrativen) Gebieten, für die das dazu nötige Know-How um Milliarden eingekauft wird. Es braucht aber auch kreative Forscher , welche die wissenschaftlichen Grundlagen erarbeiten und verstehen sollten. Vas Narasimhan, seit einem Jahr CEO von Novartis, hat in einem Interview ausgedrückt, wie primitiv unser Wissen über den menschlichen Organismus ist (5):

"Man vergisst oft, ist wie unglaublich schwierig es ist überhaupt ein Arzneimittel für den Menschen zu finden. Jeder Mensch besteht aus 40 Billionen Zellen, die zusammenwirken. Nur von einem Bruchteil der Proteine verstehen wir, was sie tun; ein Bruchteil kann als Zielstrukturen für Arzneimittel dienen ("drugable"). Wir wissen nicht, was der Großteil der RNA macht, die nicht kodierende RNA, was der überwiegende Teil des Genoms erzählt. Seit der Gründung der FDA (vor mehr als 100 Jahren; Anm. Redn.) sind insgesamt nur etwa 1500 neue Wirkstoffe entdeckt worden, ......jedes neue Arzneimittel ist wie ein Wunder. "

(1) 2018 FDA drug approvals. News 15.01.2019. https://www.nature.com/articles/d41573-019-00014-x

(2) efpia, The Pharmaceutical Industry in Figures. Key Data 2018. https://efpia.eu/media/361960/efpia-pharmafigures2018_v07-hq.pdf

(3) Top 50 Arzneimittel weltweit nach Umsatz im Jahr 2017 und Prognose für das Jahr 2014. (https://de.statista.com/statistik/daten/studie/312865/umfrage/arzneimitt...).

(4) http://www.evaluate.com/products-services/pharma

(5) a16zPodcast: The Science and Business of Innovative Medicines (01.2019). Vas Narasimhan im Interview. https://a16z.com/2019/01/13/pharma-business-innovation-medicine-next-the...

Comments